Perché il cambio strategia sul Covid della Cina peserà sul prezzo del petrolio

- Un pozzo di petrolio in Bahrein

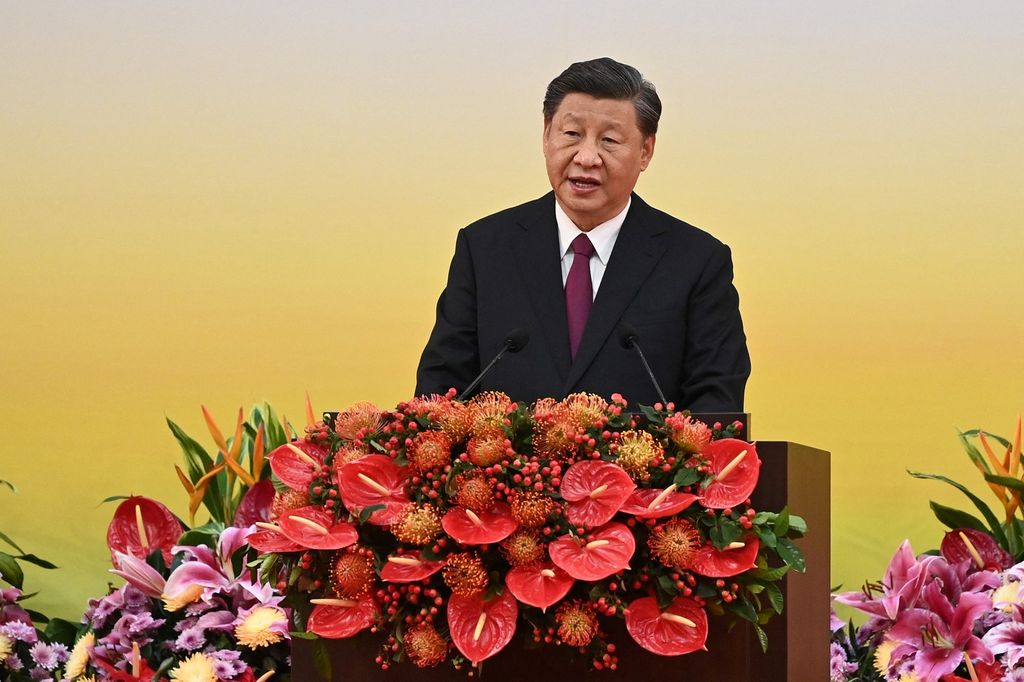

AGI - Il cambio di strategia della Cina sul Covid rischia di provocare un balzo dei prezzi del petrolio a livello globale con effetti sull'inflazione dei paesi occidentali. Al termine della riunione del Politburo del partito Comunista presieduto da Xi Jinping c'è stata la svolta: niente più approccio 'zero Covid' ma una strategia, a partire dal prossimo anno, che punta a ottimizzare le misure di prevenzione e di controllo dell'epidemia coordinandole meglio con le politiche sociali ed economiche.

Il cambio di rotta, anche se Xi si è guardato bene dal dirlo apertamente, è stato provocato dalle numerose proteste di piazza per i durissimi lockdown che da ormai due anni coinvolgono la popolazione e che hanno compromesso la crescita economica del paese.

L'ultimo rapporto Ocse metteva bene in evidenza questa tendenza con la Cina sorpassata dall'India come locomotiva del mondo: Pechino crescerà del 3,3% nel 2022, del 4,6% nel 2023 e del 4,1% nel 2024; mentre l'India con un Pil del 6,6% quest'anno, del 5,7% il prossimo e del 6,9% nel 2024 rappresenterà il motore del pianeta.

Ma la strategia restrittiva di Pechino sul Covid non ha avuto solo pesanti ricadute interne. Notevoli anche gli effetti esogeni. Pechino rappresenta la seconda maggior economia mondiale e il primo importatore di petrolio. La strategia 'zero Covid' se da un lato ha frenato l'economia, dall'altro ha anche tenuto bassi i prezzi del greggio e aiutato le banche centrali, Fed e Bce su tutte, a tenere a bada l'inflazione.

Poco tempo fa Gianclaudio Torlizzi fondatore di T-Commodity spiegava all'AGI che "l'unico elemento che sta impedendo che il petrolio superi i 150 dollari sono i lockdown in Cina". Altri analisti ritengono che una volta eliminate le restrizioni anti-pandemia cinesi i prezzi del greggio potranno raggiungere i 200 dollari al barile. Di fatto la cancellazione degli sforzi di Fed e Bce nella lotta all'inflazione.

Bisogna tener presente che nella decisione presa dall'Opec+ a ottobre di tagliare la produzione di 2 milioni di barili ha pesato soprattutto l'andamento dell'economia cinese e la revisione al ribasso della domanda di greggio. "Dalla fine degli anni '90, la Cina è stata la 'grande bestia' dei mercati petroliferi globali, guidando la domanda di petrolio e delle altre materie prime che ha utilizzato per alimentare la crescita economica a due cifre ogni anno per molti anni.

Nel 2013, l'alto tasso di crescita economica ha permesso a Pechino di superare gli Stati Uniti come maggior importatore di greggio al mondo e di altri combustibili liquidi", scrive l'ex trader Simon Watkins su oilprice.com. Tra gli aspetti rialzisti degli ultimi giorni c'è anche l'embargo Ue e il tetto al petrolio russo trasportato via mare deciso da G7, Ue e l'Australia a 60 dollari al barile per privare Putin delle risorse necessarie per finanziare la guerra.

La misura, allo stesso tempo, vuole evitare blocchi pericolosi che creino squilibri nel mercato mondiale impedendo così nuove fiammate al rialzo dei prezzi. Dal canto suo, Mosca ha risposto che non venderà il suo petrolio con il limite di prezzo e che studierà le contromosse. Il ministro degli Esteri di Singapore Vivian Balakrishnan ha confermato alla Cnbc che sarà l'allentamento cinese più che il tetto al prezzo a fare da driver alle quotazioni.

"Mi aspetto di vedere un'apertura significativa", ha detto Balakrishnan evidenziando che "ciò ha profonde implicazioni per l'economia globale, più del tetto massimo del prezzo del petrolio". Secondo Rob Thummel, portfolio manager di Tortoise Capital, la domanda cinese di petrolio è diminuita di circa un milione di barili quest'anno.

"Il fattore che farà aumentare la domanda sarà ovviamente la riapertura dell'economia, ma soprattutto, l'incremento delle scorte", ha affermato. "Le riserve di petrolio in tutto il mondo sono basse e penso che il mondo abbia capito che la sicurezza energetica è piuttosto importante", ha aggiunto Thummel. "Questo sarà un grande motore sia in Cina che in India e guiderà la crescita della domanda in futuro. E ancora una volta, molto probabilmente, si tradurrà in prezzi piu' alti".

Oltre a ciò va considerata la politica 'restrittiva' dell'Opec+ che lo scorso 4 dicembre ha deciso di mantenere i livelli produttivi inalterati che incorporano il taglio di 2 milioni di barili al giorno deciso a ottobre. Tra gli elementi che hanno contribuito a formare questa decisione, ha spiegato Giovanni Stauvono analista di Ubs è "un certo allentamento" delle rigide restrizioni sanitarie in Cina, che probabilmente mitigherà le preoccupazioni del mercato.

La domanda del gigante asiatico, che è il primo importatore di greggio al mondo, è oggetto di attenzione da parte degli investitori e il minimo segnale di rallentamento dell'economia o di recrudiscenza dell'epidemia ha un impatto diretto sui prezzi. Se oggi l'Opec+ ha optato per la cautela, nei prossimi mesi l'alleanza potrebbe "adottare una posizione più aggressiva" in segno di avvertimento all'Occidente, che si sta "infuriando" per la regolamentazione dei prezzi del cartello, ha previsto Edoardo Campanella, analista di UniCredit, secondo il quale questo scenario potrebbe "aggravare la crisi energetica globale" e irritare Washington, i cui sforzi diplomatici per convincere Riad ad abbassare i prezzi sono per il momento andati a vuoto.

Intanto il greggio russo (il cosiddetto Ural) - in attesa della risposta di Mosca all'Ue e al G7 - sembra quello più colpito dal tetto al prezzo, scendendo negli ultimi giorni sotto al livello del cap (60 dollari). l'olio viene scambiato a 54,9 dollari, in calo di oltre il 30% nell'ultimo mese e del 26% nell'ultimo anno. Si tratta del livello minimo da gennaio 2021, scambiato a sconto di circa 20 dollari rispetto al benchmark internazionale del greggio Brent.

L'aumento dei costi di nolo per le petroliere che trasportano petrolio russo in Cina e in India, i principali importatori marittimi di quest'anno, ha spinto i prezzi verso il basso, con molti armatori che si sono astenuti dal comprarlo a causa delle restrizioni entrate in vigore il 5 dicembre. Il prezzo del greggio russo è quasi la metà rispetto ai 111 dollari toccati all'inizio di marzo quando è la Russia ha dato inizio all'invasione dell'Ucraina.

L'Urals ha rappresentato circa il 60% delle esportazioni marittime russe nell'ultimo anno, è stato scambiato mercoledì a 43,73 dollari al barile, secondo i dati forniti da Argus Media. Il greggio viene trasportato dai porti della Russia occidentale. La perdita da parte di Mosca dei suoi storici clienti europei per le sanzioni, dell'aumento dei costi di trasporto e della maggiore dipendenza da un piccolo gruppo di acquirenti lontani degli Urali, in particolare Cina e India, significa che i barili dovranno essere venduti a prezzo scontato per competere con le forniture locali in Asia.

Quest'anno circa tre quarti del petrolio russo trasportato via mare è partito dall'ovest del paese. Il fatto che la maggior parte di questo greggio sia diretto in Asia, richiede il trasporto per migliaia di miglia, con la necessità di più petroliere necessarie a trasportarlo. In condizioni normali la maggior parte di questo greggio sarebbe rimasto in Europa. Il quadro dei prezzi è diverso per i carichi che partono dall'est della Russia che sono più vicini ai centri di domanda asiatici.

Secondo i dati di Argus, il greggio Espo, che prende il nome dalle iniziali di un oleodotto che trasporta i barili dalla Siberia orientale, è sceso ieri a 68,72 dollari al barile. Michael Carolan, responsabile dei prezzi del greggio Emea presso Argus ha spiegato a Bloomberg che l'elemento chiave delle quotazioni del petrolio russo è la perdita dei clienti europei, piuttosto che il tetto. "L'Urals ora non ha clienti a portata di mano, quindi i prezzi devono essere ridotti per attirare gli acquirenti più lontani", ha affermato.