Samsung resterà leader nella produzione mondiale di chip ancora a lungo

AGI - Quando il leader cinese Xi Jinping, il presidente degli Stati Uniti Joe Biden e quella della Commissione europea Ursula von der Leyen hanno stabilito di investire miliardi per ridurre la dipendenza dai chip prodotti all'estero, la catena di approvvigionamento globale sembrava destinata ad essere rimodellata. Ma gli analisti e Samsung, il più grande produttore mondiale di chip, non si aspettano che il gruppo sudcoreano possa essere sostituito, e nemmeno affiancato, presto. E' quanto emerge da un'analisi del Financial Times.

"Per il prossimo futuro credo che possiamo mantenere la nostra quota di mercato, se non aumentarla", ha detto un alto dirigente di Samsung in una fabbrica a sud di Seul. Gli Stati Uniti, la Cina e l'Europa sono in procinto incrementare gli investimenti nel settore dei semi-conduttori dopo che la carenza di chip ha alimentato i timori di un aumento della dipendenza da produttori stranieri di questo tipo di tecnologie.

Il Ft ricorda che Biden ha proposto un piano da 50 miliardi di dollari per la produzione di chip e la ricerca e Xi si è impegnato a spendere più di 1 miliardo di dollari nelle industrie high-tech, con particolare attenzione ai semiconduttori. Ma gli analisti hanno detto che è improbabile che la leadership di Samsung nel settore venga messa in discussione, almeno non nel breve e forse nemmeno nel medio termine.

Secondo quanto spiegato da Velu Shina, di Bain & Company, per far decollare questo tipo di investimenti ci vuole diverso tempo. Ad esempio, se si partisse ora, un impianto sarebbe disponibile alla produzione solo "entro il 2025".

Ciò significa che è improbabile che cambi l'equilibrio del mercato nell'arco di 2-3 anni, e Samsung manterrà incontrastata la sua leadership. La casa sudcoreana in particolare ha dominato per decenni la produzione di chip Dram e Nand. Il primo permette la memorizzazione a breve termine per i chip grafici, mobili e server, mentre il secondo permette di memorizzare file e dati senza alimentazione. Il suo management è convinto che la posizione dell'azienda sia inamovibile perché sta facendo notevoli progressi nelle tecnologie di produzione ma anche perché i chip stanno diventando costosi da produrre.

Il Ft rileva che la complessità della produzione di chip all'avanguardia rappresenta infatti una seria sfida per qualsiasi azienda o governo che cerchi di rosicchiare il vantaggio di Samsung. Per comprendere la complessità della produzione, basti pensare che nelle viscere di un anonimo grattacielo all'interno del campus dell'azienda a Hwaseong, a sud di Seul, un braccio meccanico sospeso al soffitto raccoglie un contenitore di plastica contenente una pila di wafer - sottili fette di silicio estratte dalla sabbia - e lo porta alla sua prossima destinazione. Per circa tre mesi, i wafer si muoveranno attraverso una serie di passaggi automatizzati tra cui l'incisione, la pulizia e il disegno dei circuiti. Alcuni di questi processi saranno ripetuti centinaia di volte.

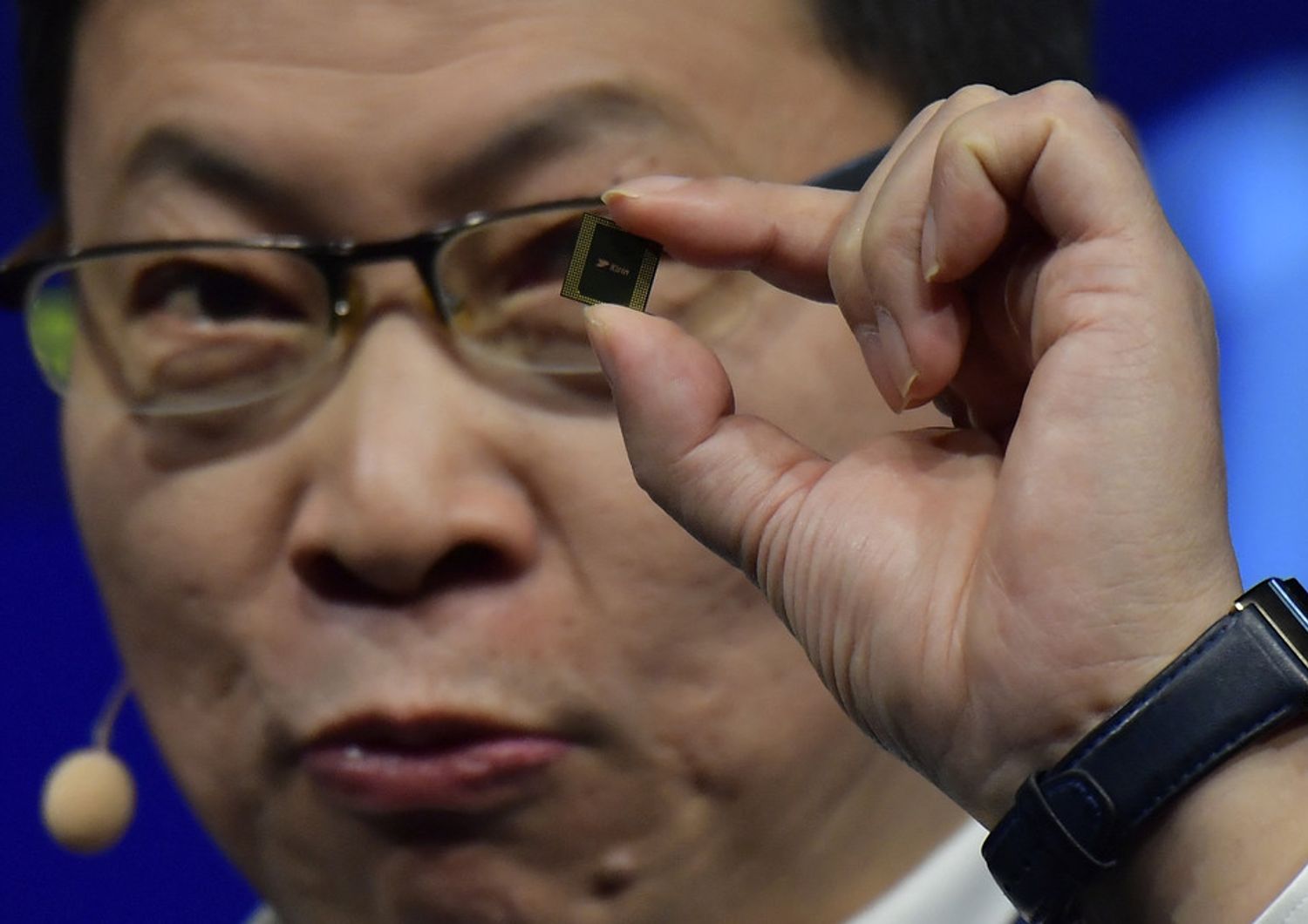

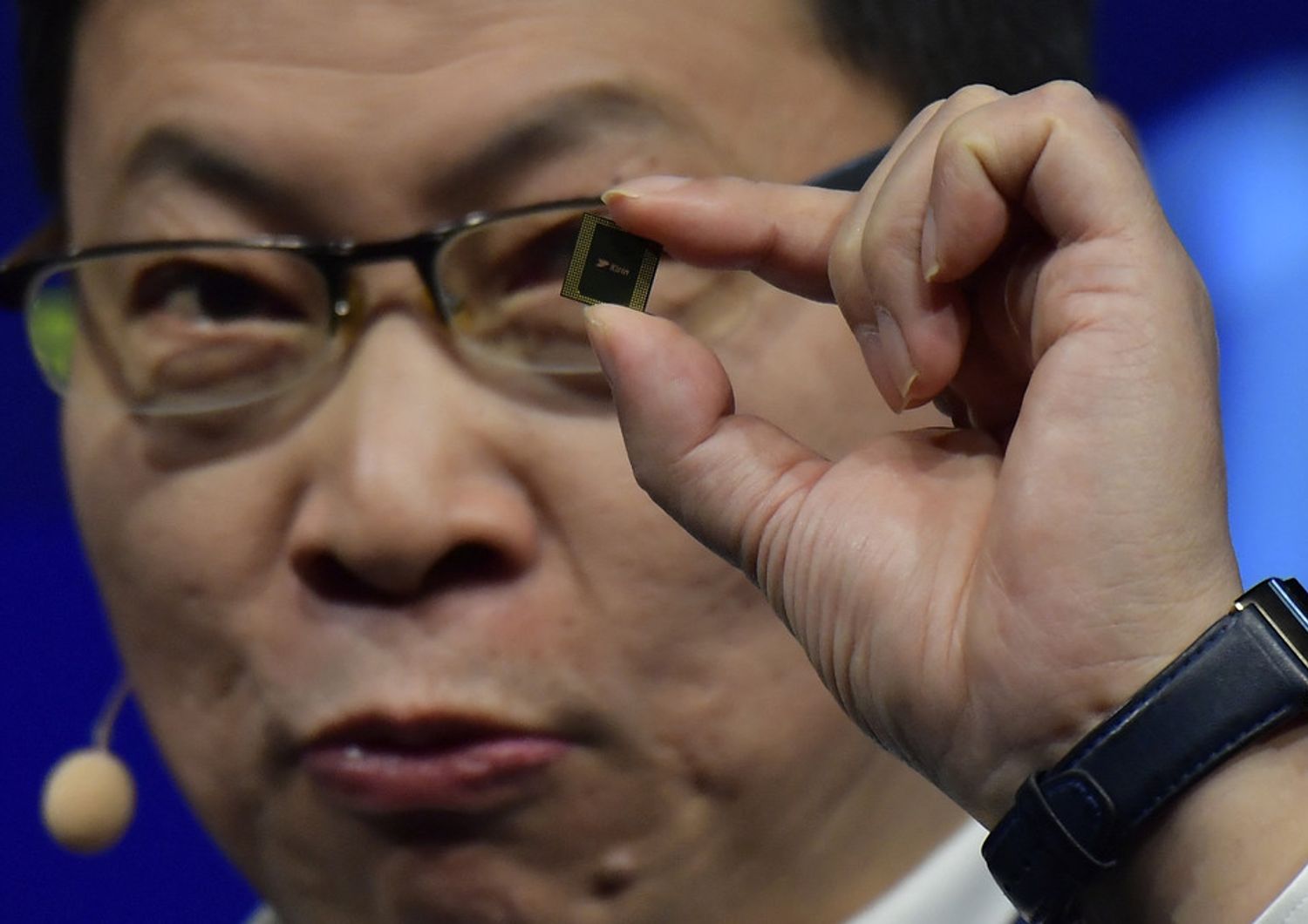

Samsung rappresenta il 15% della capacità globale totale di produzione di questi wafer alla fine del 2020. Questo mette l'azienda davanti alla Taiwan Semiconductor Manufacturing Company, il più grande produttore mondiale di chip per processori, così come i rivali dei chip di memoria Micron e SK Hynix, senza contare poi la sua leadership nella proprietà intellettuale e nell'esperienza ingegneristica. Il principale tra questi è il suo uso della litografia a ultravioletti estremi nella produzione di chip Dram. Euv è un cambio di passo dalla litografia ultravioletta profonda, il che significa che i circuiti progressivamente più fini possono essere disegnati sui chip. Il risultato è una potenza ed efficienza energetica molto maggiore.

Samsung, Tsmc e Intel usano la tecnologia Euv per fare chip di processori avanzati all'avanguardia. Ma l'azienda sudcoreana ha detto di essere in anticipo rispetto ai suoi concorrenti nel lancio della tecnologia nei chip Dram, sfruttando il suo centro di ricerca e sviluppo congiunto sia per i chip del processore che per la memoria. D'altronde, la casa sudcoreana sta investendo moltissimo: come rivela IC Insights, ha speso 93,2 miliardi di dollari per il suo business dei semiconduttori negli ultimi tre anni, il doppio di tutti i fornitori di semiconduttori cinesi messi insieme.

"Possono governi come l'Ue, gli Stati Uniti e la Cina raggiungere Samsung e Tsmc nella corsa alla tecnologia? Considerando quanto sono indietro, i governi dovrebbero spendere almeno 30 miliardi di dollari all'anno per un minimo di cinque anni per avere qualche ragionevole possibilità di successo", ha detto IC Insights.

I politici sudcoreani stanno anche elaborando piani per agevolazioni fiscali e altri incentivi per le aziende che si occupano di produzione di chip. Gli analisti si aspettavano che Samsung annunciasse questo mese un aumento delle spese in conto capitale per il suo business dei chip processori, compresi gli investimenti negli Stati Uniti. Nel frattempo, in Cina non stanno alla finestra. Un analista tecnologico di Shanghai di Gavekal Dragonomics, Dan Wang, sottolinea che Yangtze Memory Technologies e Changxin Memory Technologies, si stanno dando da fare: "Entrambe le aziende hanno assunto un gran numero di ingegneri coreani, la maggior parte del talento globale nei chip di memoria. La maggior parte dell'industria oggi si aspetta che Ymtc diventi un giocatore globale significativo in tre-cinque anni", ha scritto Wang.